技术分析理论及指标

技术分析理论及指标

# 理论基础

# 技术分析简介

技术分析是对市场动态的研究,主要依靠图表去预测未来价格。技术分析理论基于以下三个基本假设:

- 市场行为包容消化一切

- 价格走势存在趋势

- 历史会重演

# 市场行为包容消化一切

这一假设是技术分析的基础。除非你认可这个假设,否则学习技术分析就毫无意义。

技术分析者认为,能够影响价格的任何因素,包括财务状况、商品供需、政策、消息、投资和投机心理等等,共同作用后产生的结果,最终实际上都反映在其价格之中,所以技术分析不分析市场上的各种消息,也不分析企业的财务报告,只分析价格和成交量图形,虽然会有一定滞后,但仍然可用于判断主要趋势。

# 价格走势存在趋势

技术分析认为价格必然存在趋势,不然就没有预测的意义,技术分析在本质其实就判定趋势,顺应趋势。

# 历史会重演

技术分析认为,市场与人类心理学有着千丝万缕的联系。比如价格形态,它们通过一些特定的价格图表形状表现出来,而这些图形表示了人们对某市场看好或看淡的心理。其实这些图形在过去的几百年里早已广为人知、并被分门别类了。

既然它们在过去很管用,就不妨认为它们在未来同样有效,因为人类心理从来就是江山易改本性难移的,所以历史也会不断的重演。

# 技术指标/形态

前面提到的三个基本要素,具体反映到股票等交易行为就是:

- 市场行为包容一切,所以图形反映了一切信息

- 价格存在趋势,所以价格不是无序的,如果能判断趋势,就能知道怎么走

- 历史会重演,所以可以统计分析出以前什么图形导致什么样的走势的概率,然后根据概率来操作。

所以具体到操作就是要分析图形,来确定概率。所以分析师们就用了各种数学的方法来辅助分析,比如创建一些指标,或者根据数学分形的方法判断价格的形态等。

就技术分析指标而言,少说也有几百种,但其实并不需要全部都学,也不可能有人能全部学会,只要熟悉几种常用的即可,最重要的是理解后面的思想。掌握一个指标、一个形态背后的意义和思想,要比掌握几百个指标要好得多。

不过要理解技术分析指标和形态,当然需要一些基本的数学知识,当熟悉以后,也可以自己发明指标。

# 流行技术分析理论

- 道氏理论

- 江恩理论

- 波浪理论

当然还有其他的各种技术分析理论。那么前面提到技术分析指标、和技术分析形态,那么这些和技术分析理论又有什么区别呢?

可以这么说,所有的理论都是基于前面提到的技术分析三个基本要素,但具体到怎么识别趋势就略有不同。这些理论都比较古老,但是“要确定趋势”的思想却从来没被淘汰过,所以不断的有人发明技术分析指标、和技术形态分析,本质就是确定趋势。

所以技术分析理论更多只是一些思想,里面的思想精华今天还在使用,但具体操作手法是借助技术分析指标和技术形态。

# 有没有局限性

当然是有的,事实上,所有的分析都有局限性,因为投资本身是一个概率游戏,不可能有100%准确的预测理论,如果有,那不知道这种理论的人会被慢慢的淘汰掉,最终市场里都是用这种理论的人,那么这种理论又怎么赚钱呢?

# 是不是必学的

如果要说是系统学习,大可不必,因为也有人一直持有纳斯达克股票N年,什么指标都不会,什么财务报告都不看,但还是赚了不少钱,技术分析只是一种方法,不会这种方法不会死,会了也不会成为孙悟空,最终你只要用你擅长的、能理解的方法赚到钱即可

但只是了解一点,其实是有必要的。作为交易员,可以不信技术分析,但既然市场上有很多技术分析交易员,你起码应该了解你的对手使用的方法和思想。

# 道式理论

# 简介

道氏理论是所有市场技术研究的鼻祖。尽管他经常因为反应太迟而受到批评,并且有时还受到那些拒不相信其判定的人士的讥讽(尤其是在熊市的早期),但只要对股市稍有经历的人都对它有所听闻,并受到大多数人的敬重。

道氏理论的形成经历了几十年。1902年,在查尔斯-道去世以后,威廉姆-皮特-汉密尔顿 (William Peter Hamilton)和罗伯特-雷亚(Robert Rhea)继承了道氏理论,并在其后有关股市的评论写作过程中,加以组织与归纳而成为今天我们所见到的理论。他们所著的《股市晴雨表》成为后人研究道氏理论的经典著作。

值得一提的是,这一理论的创始者---查尔斯道,声称其理论并不是用于预测股市,甚至不是用于指导投资者,而是一种反映市场总体趋势的晴雨表。雷亚在所有相关著述中都强调,道氏理论并不是可以脱离经济基本条件与市场现况的一种全方位的严格技术理论,它只是根据价格模式的研究来推测未来价格行为的一种方法。

# 核心思想

道氏理论比较有借鉴价值的就是三大假设,三种趋势和相互验证原则。

# 三大假设

- 市场行为包容和消化一切

- 市场行为按趋势运行

- 历史会重演

这三大假设也成为几乎一切技术分析理论的前提基础。

# 三种趋势

道氏将市场的走势分为三种趋势,即短期趋势、中期趋势,和长期趋势:

- 长期趋势,持续数个月至数年。

- 中期趋势,持续数个星期至数个月。

- 短期趋势,持续数天至数个星期。

长期趋势最为重要,也最容易被辨认。它是投资者主要的考量,对于投机者较为次要。它可以简单分为牛市和熊市:

- 长期熊市:是指市场长期向下的走势,其间夹杂着重要的反弹。它来自于各种不利的经济因素,惟有股票价格充分反映可能出现的最糟情况后,这种走势才会结束。

- 长期牛市:是指市场呈现整体性的上涨走势,其中夹杂次级的折返走势,平均的持续期间长于两年。在此期间,由于经济情况好转与投机活动转盛,所以投资性与投机性的需求增加,并因此推高股票价格。

中期趋势对于投资者较为次要,但却是投机者的主要考虑因素。它与长期趋势的方向可能相同,也可能相反。如果中期趋势严重背离长期趋势,则被视为是次级的折返走势或修正(correction),但不可将其误认为是长期趋势的改变。

中期趋势也可以分为牛市中的修正,和熊市中的反弹。

- 牛市中的修正,是在长期牛市中的幅度较大的下跌。

- 熊市中的反弹,是在长期熊市中的幅度较大的上涨。

- 它们的持续的时间通常在三个星期至数个月。

短期趋势最难预测,投机者仅有在少数情况下,才会关心短期趋势。

所谓的道式5大定理其实就是:股市有三种趋势,长期走势最重要,什么是长期牛市,什么是长期熊市,什么是修正和反弹

# 相互验证原则

相互验证原则是道氏理论第二个核心,通过相关性来验证结论的正确性,

对于两个有较强相关性的品种或指数,当它们之间的走势一致的时候,其中一个品种或指数的走势可以得到另一个品种或指数的验证,这意味着趋势还将继续;当它们之间的走势背离的时候,则其中一个品种或指数的走势不能得到另一个品种或指数的验证,这意味着趋势难以继续。

道式认为,在股票市场的交易中,存在一种最严重的错误,那便是仅根据一种指数的走势作出判断。我们经常可以发现,某一市场指数出现反转走势达数星期或数个月之久,另一种指数却呈现相反方向的走势。这种现象称之为背离。

犹如雷亚所说:两种市场指数必须相互验证——铁路与工业指数的走势永远应该一起考虑。一种指数的走势必须得到另一种指数的确认,如此才可以做有效的推论。仅根据一种指数的趋势判断,另一种指数并未确认,无法得出正确的结论。

还有,成交量和股价的走势之间,也存在某种关联,必须相互验证。

# 局限

道氏理论主要是一种理论上叙述,并不具备可操作性,这是道式的最大局限。

另外,道氏理论过于强调长期形势,而忽略了中短期趋势对交易也有重大影响。

# 江恩理论

# 简介

江恩理论是威廉江恩(William Delbert Gann)在美国资本市场上总结的一套投资理论。

江恩理论是以研究测市为主的,江恩通过数学、几何学、宗教、天文学的综合运用,建立起自己独特的分析方法和测市理论。在早期,由于他的分析方法具有非常高的准确性,有时达到令人不可思议的程度,因此很多江恩理论的研究者非常注重江恩的测市系统。但在测市系统之外,江恩还建立了一整套操作系统,当测市系统发生失误时,操作系统将及时地对其进行补救。江恩理论之所以可以达到非常高的准确性,就是将预测系统和操作系统一同使用,相得益彰。

江恩理论包括江恩时间法则,江恩价格法则,江恩线等。该理论弥补了道氏理论没法量化的缺点,将预测数理化,包括预测何时价格会发生回调和将回调到什么价位。

# 局限性

江恩理论,目前已经被多数人认为不是非常有效,举个例子,在《华尔街四十五年》一书末段中,关于未来几年(1950-1953年)的预测显然是错误的,美国经济在1949年陷入困境,因此江恩看淡1950-1953年的经济表现。但事实是,1950-1953年美国GDP又恢复高速增长,相反倒是江恩认为见底的1953年才开始快速回落,1954年陷入衰退。

江恩过于强调数学和玄学能解决市场可预测性问题,显然这是错误,这里,当然也有一定的时代背影。

20世纪前期是牛顿主义的鼎盛期,可标准化、可精准预测的,是一种普遍的科学观和世界观,连著名的爱因斯坦到死都不能接受上帝也会掷骰子。

江恩的市场哲学观,是他的宗教哲学观和牛顿科学观的混合体。从宗教说,一切都是上帝事先安排好、确定好的,就像到星期日必须休息一样。从科学角度说,机械的才是科学的,就像地球围绕它的轨道周而复始、万古不变地运行一样。

至于地球为什么会围绕它的轨道作不变的周期运动,牛顿的科学思想无法解释,只能归结为“上帝的最初一脚”,将地球踢到了这个轨道,给予了它最初动力,一旦运动形成,它就在能量守恒定律下周而复始地运转下去了。

在江恩轮中轮里,每3个数字(可以是涨跌3点或3天)就是一个45度角,6个数字就是一个90度循环,24个数字就是一个360度循环,它们全都是重要的时与点。上帝和牛顿主义在这些机械的、标准化工具中得到了完美结合,江恩也凭此认为他找到了价格运行的终极秩序,就像“上帝的最初一脚”,从此决定了宇宙秩序。

所以个人认为,江恩理论,用数学分型去分析市场这点很有启迪意义,对江恩应该尊重,但没必要再投入时间学习这套理论。

# 波浪理论

# 简介

波浪理论是由拉尔夫-纳尔逊-艾略特(Ralph Nelson Elliott)发明。

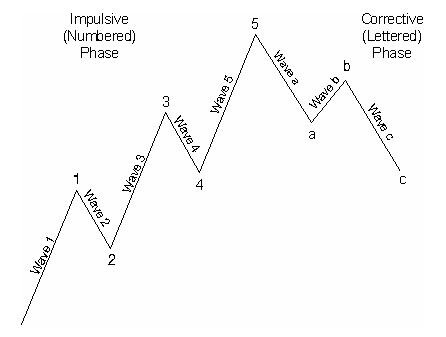

波浪理论在道式理论的基础上发展而来,道氏理论认为股市存在短期、中期、长期三种趋势,而波浪理论更进一步认为,任何趋势都可以划分为五升三降的波浪。

如图,上升趋势中有5浪,下降趋势中有3浪,8浪构成一个周期,这在波浪理论中永恒不变。

当然,每一浪又可以分为更小的5浪、3浪,更小的浪还可以再分,一层层分下去,可以分为好多种类型,诸如:

- 超级循环级(Supercycle)

- 循环级(Cycle)

- 基本级(Primary)

- 中型级(Intermediate)

- 小型级(Minor)

- 细级(Minute)

- 微级(Minuette)

- 次微级(subminuette)

波浪理论里面也有大量的数理分析,比如波的型态、波幅比率、持续时间等等。比较著名的就是浪与浪之间,多数存在一定的比例关系(也有很多人基于斐波那契数列进行研究):

- 第1浪(推动浪)一般出现在趋势底部,属于底部形态的一部分,这波浪的涨幅最小。

- 第2浪(调整浪)的跌幅可能比1浪的涨幅要大,交易者可能会误以为跌势还未结束。

- 第3浪(推动浪)涨幅最大,时间最长,经常会出现延长浪,突破1浪高点为买入信号。

- 第4浪(调整浪)往往是趋势大幅上升后的调整,波底不低于第1浪的高点。

- 第5浪(推动浪)的涨幅或小于3浪涨幅,常形成反转形态,市场情绪乐观时有延长浪。

- 第A浪(下跌浪)的下跌通常能从5浪中寻找信号,若市场仍然乐观,此浪将水平调整。

- 第B浪(下跌浪)这波上涨容易形成多头陷阱,交易者常误以为这是另一波涨势的开始。

- 第C浪(下跌浪)下跌的破坏力很大,一般跌幅大,持续时间长,出现全面性下跌。

# 局限性

首先波浪理论属于一种股市形态学理论,其内在意义"股市有时候大概率按照某些形态来走"是值得尊重的思想。

但是具体是5浪还是8浪,什么时候算第一浪,都没有办法证伪,你事后预测对了,那么这就是第一浪,你事后预测错了,那么是你数浪数错了。。。这也是为什么至今波浪理论不能为很多人信服。

至少,没有任何证据,证明了发明人拉尔夫用这套理论财务自由。

不过波浪理论由于无法证伪,反而名气很大,在市场中确实有不少人或多或少的会通过观察价格波形而操作,而这反而影响了市场,这也算一种理论反过来影响现实的案例,作为投资者,是有必要了解5升3降这些技术概念的。

# 分析指标

# 均线指标

均线指标画出来的线,一般没有固定的区间,因为它们都是价格的某种平均值,是围绕价格而运动的,所以不能根据均线的绝对值来判断价格趋势,而要以“均值回归”的思想来使用均线,即,价格不会永远偏离均值,最终会回归到均值。

均值的思想也是很多技术指标的基础,所以理解其他技术指标最好从均线指标开始。

# 简单移动平均线

简单移动平均线(Simple Moving Average)

简称sma或者ma,也就是俗称的"均线",是最最古老的技术分析指标了。

原理很简单,就是把每天的收盘价记下来,然后得到一个数组,然后计算平均值,比如第1天到第10天的平均值,第2天到第11天的平均值。。。最终可以得到一个平均值数组,画线即可得简单移动平均线。 sma=(X1+X2+X3+…..+Xn)/N

简单移动平均线其实就是通过算均值得到均线,然后观察均线和收盘价曲线来分析走势,是最基本的技术分析方法,这种方法当然有个缺点,就比如连续2天暴涨或暴跌,平均线却不会出现急涨急跌,因为它还使用了前面几天的数据来计算,所以平均线比如日k线的波动大,而且一般来说,平均的日期越大,平均线趋势越缓慢。

常见的平均线包括5日均线,10日均线,15日均线,30日均线,120日均线等。一般你在交易软件中k线图表中看到的ma5就是5日均线,ma10就是10日均线,以此类推。

一般当价格下穿均线时,说明最近几天价格在走低,要小心趋势翻转,反之价格上穿均线时,说明最近几天价格在走高。

均线的思想很简单,但非常有用,很多技术指标都是依赖均线思想,均线也是应用最广的技术分析指标。

# 加权移动平均线

加权移动平均线(Weigted Moving Average)

简称wma,这个相当于是移动平均线的改进。前面说到简单移动平均线是每一天的权重都一样,这样拉低了最近几天暴涨暴跌的影响。加权移动平均线对此作了改进,把日期较近的收盘价的权重提高了。

比如最近6天股票的收盘价序列:[32.8, 25.8, 48.40, 34.50, 25.3, 45.0] 第1天在最左边,第6天在最右边,那么第1天的权重最小,为1,第6天的权重最大,为6,总的权重是6+5+4+3+2+1=21

所以加权移动平均线的计算方式就是:

wma(6)=(6 * 45.0+5 * 25.3+4 * 34.5+3 * 48.4+2 * 25.8+1 * 32.8)/21=764.1/21.0=36.39

加权移动平均线要比移动平均线反映近期走势更快,但是流行度貌似不如简单移动平均线。

# 指数移动平均线

指数移动平均线(Exponential Moving Average)

简称ema,先定义EMA(X,N),它表示求X的N日指数平滑移动均匀。

那么指数移动平均线的公式就是:

EMA[n]= a * Pn + (1-a) * EMA[n-1]

上面的公式有2个参数:

- Pn:表示第n日的收盘价

- a:权重值。a的取值可以有下面几种:

- 2/(N+1), N为上面的周期天数

- 1/(1+decay),decay为衰减系数

所以只要知道EMA[n-1],就能算出EMA[n],换句话说,只要知道第一天的EMA,就能算出剩下所有天的EMA。第一天的EMA是多少呢,一般会取收盘价,或者当天的5日均线价格。

接下来看看EMA的例子就知道它的思想了:

第1天,EMA(1)=p1

第2天,EMA(2)=a*p2+ (1-a)*p1

第3天,EMA(3)=a*p3+ (1-a)*(a*p2+(1-a)*p1)= a*p3+ a(1-a)p2 + (1-a)^2*p1

第4天,EMA(4)=...= a*p4+ a(1-a)p3 + a(1-a)^2*p2+a(1-a)^3*p1

所以可以看到,仍然是越是较近期的价格,权重越高。

# 价格强度指标

价格强度指标一般都会计算出一个区间,比如0-100,然后划分出超买超卖区,最后使用了均值回归的思想,认为强度指标达到超买或超卖后,不会待太久就会回归到均值,所以价格也会发生变化。最好先阅读均线指标的章节理解均值的计算方法和思想。

# 相对强弱指数RSI

全名Relative Strength Index,它的公式如下;

RSI=100*上升平均数/(上升平均数+下跌平均数)

RSI的日期长度一般选择算14天的平均值,有的软件也会提供多个日期长度的RSI线。

以14天为例,第15天收盘时,过去15天的收盘价p1-p15,以每一日的收盘价减去上一日的收盘价,可以得到14个数值,也就是 p2-p1 p3-p2 ... p15-p14

这些数值有正有负,正值即是上涨的,负值就是下跌的。

那么假设有10天是上涨的,这10天的正值平均值是60,有4天是下跌的,这4天的负值平均值是55,则RSI就是100*60/(60+55)=52.2。

由上可知,RSI是肯定小于大于0小于100的。由上面的公式也可以推出

RSI=100-100/(1+RS)

其中,RS=上涨平均值/下跌平均值。显然RS越大,100/(1+RS)就越小,所以RSI也就越大,所以RSI的思想就是根据上涨平均值和下跌平均值的比例来判断强弱。

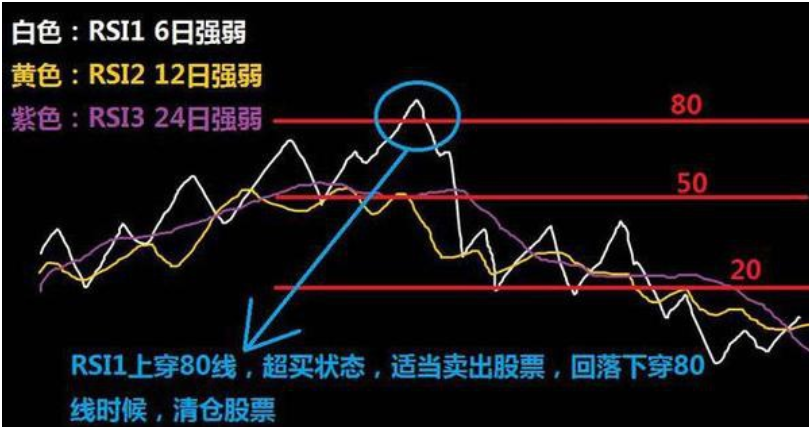

RSI一般来说在50左右徘徊:

- RSI大于70为强势市场,高于80进入超买区overbought,也就是涨得太过了,容易出现短期回调。

- RSI小于30为弱势市场,低于80进入超卖区oversold,也就是跌得太过了,容易形成短期反弹。

- RSI由下向上突破50分界,表明股价已经转强。

- RSI由上向下突破50分界,表明股价已经转弱。

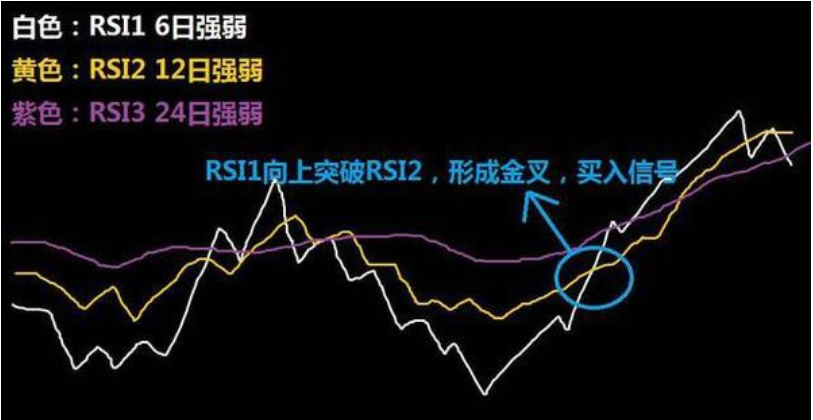

不同时期长度的RSI线交叉,也代表不同时期的强度变化。有人使用不同的RSI线交叉来判断短期和中期的一个强度变化。比如

RSI由于理解比较容易,所以非常流行,很多职业交易员和散户都使用它。

# 乖离率BIAS指数

乖离率,BIAS index of distance rate,简称BIAS,计算很简单:

当日BIAS = (当日收盘价-N日移动平均价)/N日移动平均价 = (当日收盘价/N日移动平均价) - 1

N的取值常见的有两大类:一类是以5日、10日、30日和60日等5的倍数取值;另一类是6日、12日、18日、24日和72日等6的倍数取值。

由上可见,BIAS的原理就是判断收盘价和平均价的偏离情况,BIAS越大,说明偏离程度越高。

在大多数股市分析软件上,BIAS指标构成主要是由不同时期(一般取短、中、长)的三条BIAS曲线构成。交易员是分析短中长3根曲线的运动及互相交叉情况来判断市场的走势。

# KD随机震荡指标

KD随机震荡指标(Stochastic Oscillator)

简称KD线指标,是由k线和d线两条线构成。

k线是计算RSV值:

RSV(n)= 100*(Cn-Ln)/(Hn-Ln)

其中, Cn为第n日收盘价;Ln为n日内的最低价;Hn为n日内的最高价。

所以,分母是最高价减去最低价,分子是收盘价减去最低价,显然,分子肯定小于分母但大于0,所以RSV的取值范围是0到100,但是k线的走势波动非常大,因为它不是求均值,而是每天都单独计算出一个值。

RSV值其实是一个评估收盘价偏离中位数的值。假设收盘价是最高价和最低价的中位数,比如最高价70,最低价60,收盘价65,那么RSV是100*(65-60)/(70-75)=50

所以RSV大于50,表示收盘价高于中位数,反之小于50,就是收盘价低于中位数。

所以不能根据k线来判断一般情况的涨势和跌势,比如说连续8天上涨,但是很可能每天上涨的收盘价都低于中位数,那么RSV其实都是小于50的,k线不会走高。

什么情况会看到k线不断攀升呢,就是收盘价高于中位数,而且是一天比一天偏离得大,所以k线上升只能用于超级拉升的涨势,尤其是那种连续几天暴力拉升,收盘价距离最高点很接近的涨势。

同理,判断下跌势头也是一样的。

接下来算d线就,d线比较简单,它就是RSV的简单移动平均线。比如第5天d线的值是 (rsv1+rsv2+rsv3+rsv4+rsv5)/5

d线的取值范围当然也是0到100,而且d线使用了平均值的思想,走势相比较k线更加平滑得多,所以d线适合做强度判断,d线如果上升到或者下跌到某个区域,可以认为出现超买超卖现象,一般来说:

- d线上涨超过80被认为是超买

- d线下跌超过80倍认为是超卖

而k线走得较快,所以如果连续上涨,k线会上穿d线,反之连续下跌,k线会下穿d线,所以超买和超卖出现时,也可以判断两条线的交叉,来分析趋势是否有翻转迹象。

# KDJ随机震荡指标

KDJ指标是KD指标的改良。分为4步:

- 计算RSV值:这里和kd指标的计算方式完全一样。

- 计算K值:

K = 2/3 * 前一日K 值+ 1/3 * 当日RSV - 计算D值:

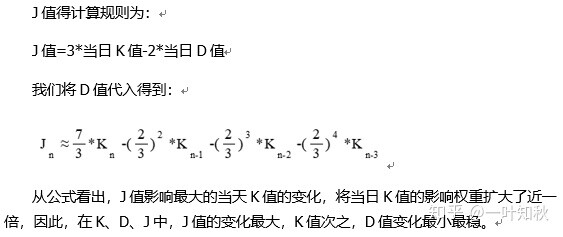

D = 2/3 * 前一日D值+ 1/3 * 当日K值 - 计算J值:

J = 3 * D – 2 * K

稍微有点复杂,因为它后面有一些数学原理,先看k值和d值的解释

相比较KD指标算简单平均值,KDJ指标对近日的股价变化更加灵敏,因此大起大落的小盘股不适合该指标,而大盘股或其他走势波动小的股票更适合使用。

K值和D值的取值范围都是0到100,而J值的取值范围是可以超过100和低于0,但交易软件上,KDJ的显示范围一般显示在0到100。就价格敏感性而言,J值最强,K值次之,D值最慢。根据KDJ的取值,可将其划分为几个区域,即超买区、超卖区和徘徊区。按一般划分标准,K、D、J这三值在20以下为超卖区,是买入信号;K、D、J这三值在80以上为超买区,是卖出信号;K、D、J这三值在20—80之间为徘徊区,宜观望。

KDJ指标因为涉及的数学公式比较复杂,所以不是很好理解。

# 威廉指标WMSR

威廉指标的计算公式是

WR=100*(Hn-C)/(Hn-Ln)

Hn是过去N天的最高价,Ln是过去N天的最低价,C是当天的收盘价,所以威廉指标是其实判断一天的收盘价,在过去一段时间内处于什么位置。

显示,收盘价越接近最高价,分子越小,且最低价越低于最高价,分母越大,这都会导致WR越大,WR越大,说明超买现象越明显,一般认为,WR值高于80为超买,低于20位超卖。

N一般取为6天,14天、28天或56天等。

# 人气意愿指标ARBR

AR计算方式:

AR=过去N日的(H-O)之和 / 过去N日的(O-L)之和

其实H是最高价,O是今天的开盘价,L是最低价。

那么如果只看一天的话,开盘价越是接近最低价,越是远离最高价,那么AR就越大。所以AR大,就说明今天开盘价较靠近最低价,而今天的最高价远高于开盘价,所以说明市场把价格抬高的意愿较高。

BR计算方式:

BR=过去N日的(H-C)之和 / 过去N日的(C-L)之和

其实H是最高价,C是昨天的收盘价,L是最低价。

那么如果只看一天的话,前一天的收盘价越是接近今天的最低价,越是远离今天的最高价,那么BR就越大。所以BR大,就说明昨天的收盘价较靠近今天的最低价,而今天的最高价远高于昨天的收盘价,所以说明市场把价格抬高的意愿较高。

N一般取26天,AR和BR从理论上区间应该是0到正无穷,但是具体要看每只股票的区间。

# CR指标

CR计算方式是:

<br />MID=(昨天最高价+昨天最低价)/2<br />CR=过去N日的(H-MID)之和 / 过去N日的(MID-L)之和<br />

其实H是最高价,L是最低价,MID也就是昨天的中间价。CR的计算公式和BR相同,只是把公式中昨天的收盘价改成昨天的中间价。

从CR的计算公式可以看出,CR指标有可能出现负值,因为跳空高开的话,MID-L可能是负的,交易软件中一般会设置为100,或者跳空低开的话,H-MID可能是负的,不过当CR为负时,交易软件中一般会设置为0。

一般交易软件还会添加CR的4条均线,分别是

- a: CR的10天平均线

- b: CR的20天平均线

- c: CR的40天平均线

- d: CR的60天平均线

# 资金流量指标

资金流量指标和价格强度指标的思想类似,一般也是会分析超买和超卖,然后利用均值回归使用来分析。但是资金流量指标一般会引入成交量。

# 蔡金资金流量指标CMF

Chaikin Money Flow由Marc Chaikin(马克·蔡金)开发,用于衡量特定时期的资金流量。

要算CMF值,分三步。

第一步,先算出资金流乘数:

资金流乘数 = [(收盘价-最低价)-(最高价-收盘价)]/(最高价-最低价),也就是

资金流乘数 = [(收盘价*2 - 最低价 - 最高价]/(最高价-最低价)

显然,这里其实是判断收盘价相对于最高价和最低价中位数的偏离程度,如果收盘价高于中位数,那么大于0,如果收盘价等于最高价,等于1。如果收盘价小于中位数,那么小于0,如果收盘价等于最低价,等于-1。所以该值取值在-1到1之间。

第2步,算资金流量:

资金流量=资金流量乘数*期间的交易量

第3步,算出CMF值,比如设定20天,那么:

CMF = 过去20天的资金流量总和/20

CMF一般很难接近1或者-1,超买和超卖区域根据个股的不同也差异比较大,所以最好根据股票具体问题具体分析。

有的交易员会根据CMF上穿和下穿0值来判断趋势,也有人分析不同周期的CMF线的交叉情况来判断。

# 资金流量指标MFI

资金流量指标,又称为量相对强弱指标(Volume Relative Strength Index,VRSI),英文全名Money Flow Index,简称MFI。

首先定义每日真实价格

每日真实价格=(最高价+最低价+收盘价)/3

然后定义资金流量

资金流量(Money Flow)=每日真实价格*成交量

然后判断流入和流出资金流量:

- 如果今天的真实价格大于昨天的真实价格,那么今天的资金流量为流入

- 如果今天的真实价格小于昨天的真实价格,那么今天的资金流量为流出

然后计算资金流向比Money Flow Ratio:,可以选定一个周期,比如14天

资金流向比=流入资金/流出资金

最后就是计算资金流量指数MFI

MFI=100*资金流向比/(1+资金流向比)

所以MFI取值是0到100之间,一般认为20是超卖,80是超卖,不过用于判断超卖比较准。

由上也可以看出,MFI和RSI有点类似,RSI是判断每天的价格涨跌来计算平均上涨值和平均下跌值,而MFI则是判断真实价格,然后用资金流量算出累计流入资金和累计流出资金。

# 价格波动率指标

分析师们发明了很多波动率指标,一方面用于研究价格走势,假设大多数时候价格是围绕平均价在一个波动范围内,那么如果价格突破了这个波动范围,很可能价格正在形成一种巨大的趋势。

另一方面也可以使用均值回归的思想来研究价格的波动率。比如,通过波动率,能进一步算出最近一段时间的波动率移动平均线,这样通过分析当前的波动率曲线,和波动率最近一段时间的移动平均线,可以观察近期波动率是高还是低。如果价格围绕某个值大幅波动,波动率高居不下,说明这个值是一个多空争执的关键价,尤其是如果处在超卖超卖区的话,那么要小心发生趋势翻转。

# 标准差和布林带BOLL

标准差是概率统计学里最常用衡量数据离散程度的指标。

根据数学标准差公式可知,如果收盘价符合正态分布,那么在大量统计情况下,假设收盘价的平均值为mean,标准差为std,则:

- 收盘价在[mean-std,mean+std]范围内的概率为68%。

- 收盘价在[mean-2std,mean+2std]范围内的概率为95.4%。

所以可以先算出N个交易日内的收盘价的平均值,也就是mean,画出来就是简单移动平均线,然后根据N个交易日收盘价数组算出标准差std。

接着可以得到mean+2std的一组数组,和mean-2std的另一组数组,也就可以画出两条线,这样两条线围绕着移动平均线,形成一个带状图,这个叫就做布林带,Bollinger Band,如图,是以20天为周期画出来的布林带:

当价格上穿过布林带上边界,可以视为当前价格上涨很快的信号,反之,当价格下穿过布林带下边界,则可以视为当前价格下跌很快的信号,因为价格在布林带内,可以视为正常波动,而一旦突破布林带,即价格超越了正常波动的区间,也就是很可能价格变动从无序变成了有序,分析师们可以结合其他信号判断是否一波趋势形成,或者是超买超卖。

布林带严格来说,不能算波动率指标,而是动量指标,标准差才是波动率指标。

# 均幅指标ATR

均幅指标,Average True Ranger,简称ATR,ATR是由Wilder在"NewConceptsinTechnicalTradingStrategies"一书中提出的,后来又做了改进。它主要是计算三个值:

- 今天的最高价与最低价间的波幅绝对值。

- 前一天的收盘价与今天最高价间的波幅绝对值,这主要用于考察向上跳空的情况。

- 前一天的收盘价与当天最低价间的波幅绝对值,这主要用于考察向下跳空的情况。

# 动量指标

动量指标和波动率指标,有很多人认为很相似,但两者其实有巨大的不同,波动率通常用于辅助判断趋势的发生,但没法单独使用,而动量指标可以直接用于判断趋势,像布林带指标,其实不能算波动率指标,而是动量指标。

# 指数平滑移动平均线MACD

Moving Average Convergence Divergence,简称MACD。很多人以为MACD是均线指标,其实不是,它是一种动量指标。

MACD首先是算出两根线,然后两根线在不停的移动,它们之间的差值也在不断的变化,所以可以做出这个差值的曲线,也就是MACD线。计算步骤:

- 计算EMA(12)和EMA(26),这个12天和26天是一般的约定,也可以选用其他的。

- 然后EMA(12)-EMA(26)得到一个差值,这个差值画出的线是第一根线叫DIF,叫差离值线。

- 然后将DIF作为价格,在以此计算9日的指数移动平均线(EMA),计算出第二根线DEA或者DEM,叫信号线。

- 最后算出两条线的差,得到直方图。

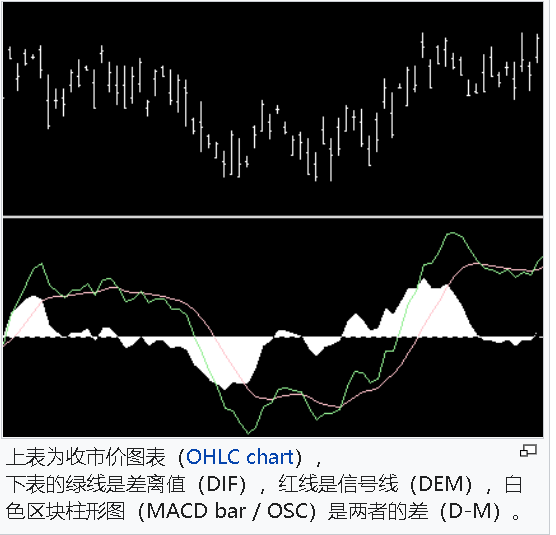

所以MACD其实涉及到3根线,DIF线,DEM线,和0轴线:如图:

MACD背后的思想是什么?首先前面提过,EMA是一种价格的均值计算方法,越是较近期的价格,权重越高,所以EMA(12)只计算近期12天,而EMA(26)计算的是近期26天,所以显然EMA(12)更能反映近期价格,所以两者之差是一个近期价格相对远期价格的涨跌,也就是DIF。

所以DIF可以为正,也可以为负,如果为正,表示近期均价比远期均价高,反之,是近期均价比远期均价低。这里其实是判断DIF线和0轴线。

接下来,可以认为近期均价和远期均价的差值,也是有上限和下限的,并且也是要围绕均值运动的,所以最后算一下均值得到DEM线,DEM肯定比DIF变化慢,称为慢线,而DIF称为快线。

然后可以观察两条线的变动来辅助分析。根据均线思想,两条线不会一直分离太远,总有回归靠近的一天,不过这里是指价格差值的均值回归,另外,直方图中的绿色和红色柱子能很方便地让人看到两根线的差值。

# 百分比价格振荡器PPO

PPO指标,Percentage Price Oscillator,和macd的计算非常类似,思想也差不多。

MACD计算DIF是EMA(12)-EMA(26),得到差离值线,而PPO计算DIF是

[EMA(12)-EMA(126)]/EMA(26)

所以是一个百分比,然后同样的公式计算出信号线DEM和直方图。

PPO的思想和MACD是完全一样的,只不过是用百分比来显示。

# 动量指标MI

动量指标,Momentum Index,又叫MTM指标,是一种计算非常简单的指标,公式如下:

MTM=100*收盘价/n日前的收盘价

N不易选太大,一般可以选10。

MTM常用方法有两种。第一种,根据所有历史收盘价的数据统计,得到MTM的历史最大值和历史最小值,然后观察当前MTM线离最大值和最小值的距离,当靠近时就要小心趋势翻转了。

第二种是分别计算不同的时间段的MTM值,比如画10天和20天的MTM线,如果两条线距离越来越远,表示不同时期的动量差距越来越大,可以判断是否要回归靠近了,可以结合其他数据分析是否会有趋势翻转和突破。

# 能量潮指标OBV

能量潮指标,On Balance Volume,简称OBV。计算很简单:

当天的obv=前一日的obv+当天成交量净值

如果当天的收盘价大于前一天的收盘价,则成交量净值为正,如果收盘价小于前一天的收盘价,则成交量净值为负,如果收盘价等于前一天的收盘价,则净值为0.

所以一个不断上涨的股票,比如苹果、微软的股票,它们的obv值长期来看当然是越来越大。

所以obv不是单独使用的,可以使用均值回归的思想,算出30天的obv简单移动平均线,然后再和obv线对比,观察两条线是否越来越分离,如果分离太远,可能就会出现趋势翻转,使得两条线靠近。

当然也可以配合其他指标来判断是否有趋势突破。然后三个值中最大值,这个值,叫做真实波幅TR。

有了真实波幅后,再计算一段时间真实波幅的平均值,就得到ATR值了,时间长度比如可以使用8天,14天或者21天等。

一般认为STR指标要比SD指标更好,因为它覆盖的信息包含了最低价和最高价,所以更能反映价格波动率。

# 市场宽度指标

一个稳健的牛市,应该是大部分股都上涨,如果仅有少部分个股上涨来带动大盘上涨,那么这样的市场就是两极分化,其实是不稳定的,同样的,真正的熊市,也应该是大部分股票在跌,而不是个别股票导致大盘下跌。

所以分析师们设计了一些市场宽度指标,它们不是用于判断个股,而是通过统计大量的股票上涨和下跌情况,用于判断到底是个别股的作用,还是大部分股的共同作用,来影响了大盘走势。

# 指数平滑广量指标STIX

这里先算出R值: R=上涨股票数量/(上涨跌股票数量+下跌股票数量)

STIX=N天R的移动平均值。N的参数为14或21或55。一般21天较常用。

# 阿姆氏指标ARMS

也叫TRIN指标,和STIX类似的,只不过是R值计算不同 R=每日上涨股票数量/每日下跌股票数量

ARMS=N天R的移动平均值。N的参数为14或21或55,一般21天较常用。

# AD百分比

A即为Advance,表示上涨。 D即为Decline,表示下跌。

AD百分比=(上涨股票数量-下跌股票数量)/总的股票数量

AD百分比取值在-1到1之间,或者-100到100之间,一般小于-80是超卖,大于80是超买。

# AD线

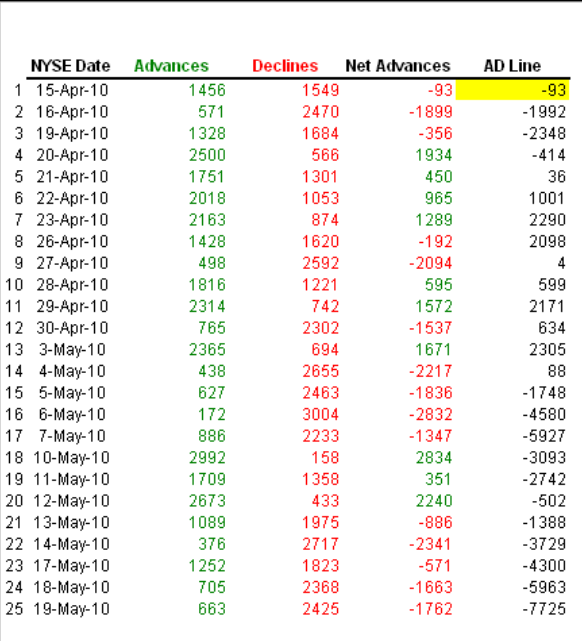

AD值计算分两步,以纳斯达克100为例。第一步,假设某一天上涨数量是76,下跌数量是24,那么这天的净值是76-24=52。接下,AD值的计算就很简单了。 第1天的AD值=净值 第N+1天的AD值=第N天的AD值+净值

下面的表是个例子,每一行就是每一天的数据,第1列是日期,第2列是上涨数量,第3列是下跌数量,第4列是净值,第5列是AD值。

得到每天的AD值就能画出AD线了。AD线指标一般是配合大盘来观察的,比如,如果AD线在往下走,而大盘价格还在往上走,那么两者出现背离,则要小心趋势翻转了。

# 成交量升降线ADVL

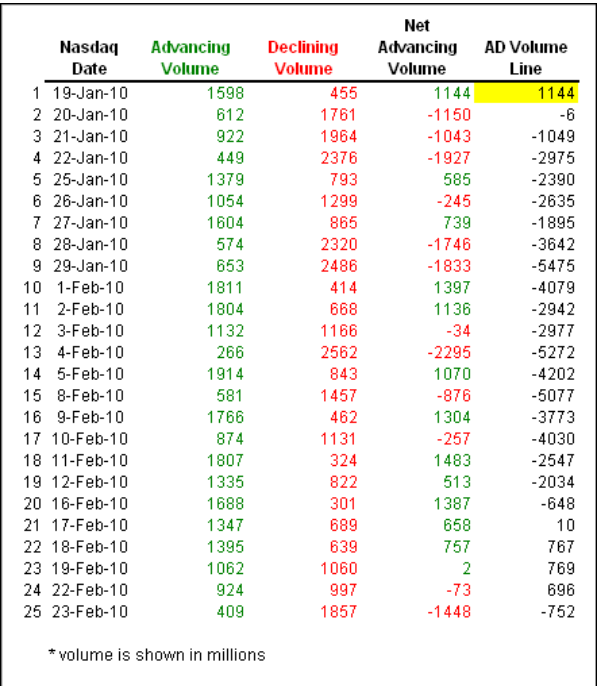

和AD线类似,不过每天的净值计算不是股票的上涨和下跌数量,而是计算上涨时的成交量和下跌时的成交量。

还是以纳斯达克100为例。第一步,假设某一天所有上涨股票的成交量是v1,所有下跌股票的成交量是v1,那么这天的净值就是v1-v2。

接下来就和AD线完全一样,算出每天的ADV值 第1天的ADV值=净值 第N+1天的ADV值=第N天的ADV值+净值

如图:

ADVL线的原理和AD线类似。

# 麦克连MCL

由三条线构成,首先算出DIV值: DIF=上涨股票的数量-下跌股票的数量

然后就能画出3条线了:

- 第1条线AD是DIF的19天ema

- 第2条线BD是DIF的39天ema

- 第3条线

MCL = AD * 权重a - BD * 权重b

ema的计算方法见指数移动平均线章节,权重a和b是为了控制MCl在0到100之间,根据股票数量的不同也会不同,一般a要大于b。